Блог компании Иволга Капитал |Дебютный рэнкинг Маркет-мейкеров сегмента ВДО

- 01 февраля 2024, 15:27

- |

По итогам января мы подвели итоги рынка маркет-мейкинга в облигациях, эмитентами которых выступают компании с кредитным рейтингом не выше ВВВ

Лидером с 13 договорами становится компания «РИКОМ-ТРАСТ», второе место с минимальным отрывом за «Иволгой» — 12 договоров. Замыкает тройку «ИВА Партнерс» с 7 действующими договорами.

Всего на рынке заключено 48 договоров, хотя по итогам 2023 года в обращении находилось 295 выпусков. Основной проблемой маркет-мейкинга в сегменте ВДО остается дороговизна: при небольшом объеме размещения стоимость ММ слабо размывается в привлеченном объеме.

В «Иволге» мы решили эту проблему, снизив стоимость услуг до 0,1% от объема выпуска в год и включив в базовую комиссию за организацию. При этом по статистике, которую мы начали вести с конца января, наш ММ создает в среднем чуть более 22% оборота в маркетируемых бумагах. То есть влияние на ликвидность не эфимерное

/Источник данных — Мосбиржа/

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- 403

- Комментарии ( 2 )

Блог компании Иволга Капитал |ИК Иволга Капитал. Результаты бизнеса по размещению облигаций за январь (портфель размещений 20 млрд р., купонный доход за месяц 260 млн р.)

- 01 февраля 2024, 06:56

- |

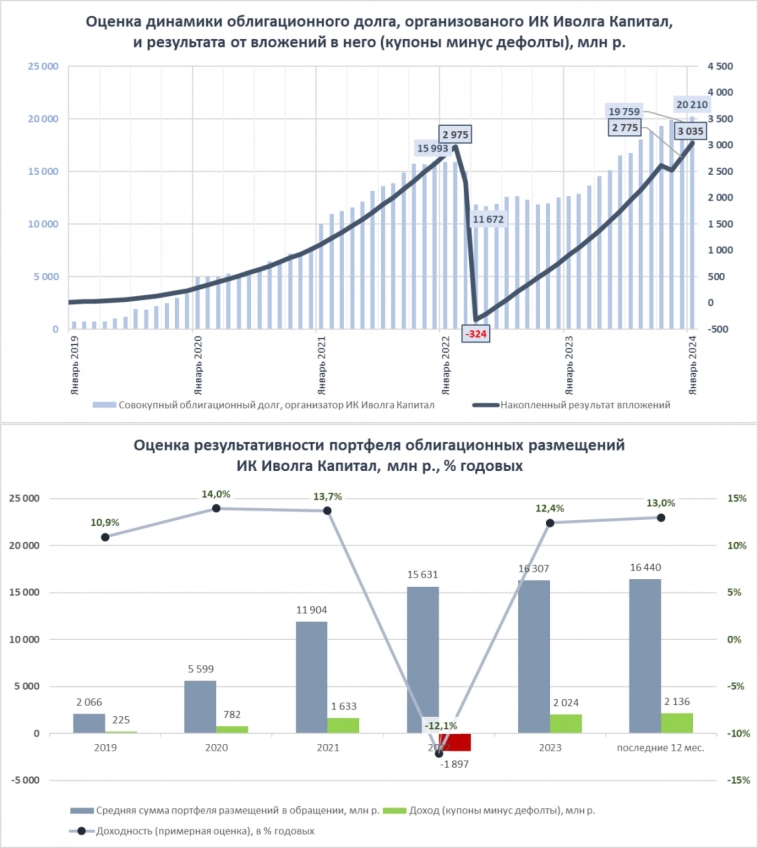

• Сумма организованных нами облигационных размещений в обращении (облигации, организатором выпусков которых является ИК Иволга Капитал, которые еще не погашены или не ушли в дефолт) по итогам января впервые превысила 20 млрд р.

• Купонный доход (накопленный и выплаченный), который за январь заработали держатели организованных нами облигационных выпусков, за январь достиг 260 млн р., а суммарно за все годы работы Иволги преодолел 3 млрд р. (сумма всех выплаченных за 2019-24 годы купонов минус все потери на дефолтах за эти годы).

• Эффективность портфеля наших размещений в обращении за последние 12 месяцев – 13% годовых. Причем на эти последние месяцы пришелся дефолт 3 эмитентов (связанных друг с другом через холдинг Голдман Групп).

Бизнес по организации облигационных выпусков постепенно взрослеет, избавляется от явных проблем создания нового и становится менее опасным для инвесторов (надеемся, становится).

На данный момент не ждем от какой-либо из компаний, размещение облигаций которых мы организовали, дефолта или проблем, им грозящих. Это не значит, что их точно не будет.

( Читать дальше )

Блог компании Иволга Капитал |Облигация глазами эмитента

- 30 января 2024, 06:52

- |

Здесь мы оцениваем облигации в категориях инвестирования. Но восприятие облигационного займа эмитентом отличается от восприятия инвестором.

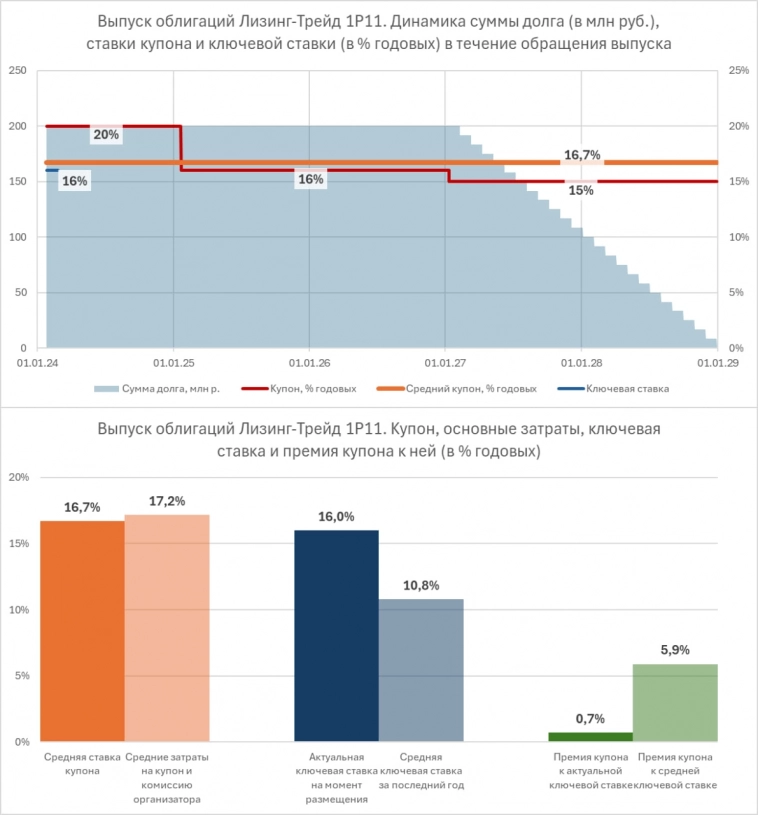

Разберем на примере последнего размещения облигаций Лизинг-Трейд. Оно прошло 26 января.

Для инвестора основные параметры выглядели так:

• Рейтинг эмитента: ruBBB-,

• Сумма выпуска: 200 млн р.,

• Дюрация: 2.9 года

• Доходность: 18,5%

А для эмитента?

• Срок выпуска – 5 лет, но последние 2 года – ровная амортизация. Получается, длина займа, времени, в течение которого эмитент будет пользоваться всеми 200-ми млн р., ровно 4 года.

• Лесенка купона (от 20% до 15%, см. диаграмму) создает достаточно сдержанную среднюю ставку привлечения денег: 16,7%. Или +0,7% к актуальному значению ключевой ставки.

• На самом деле, затрат больше. ~0,5% годовых на организатора, еще около 0,1% годовых – прочие издержки (не включая поддержание кредитного рейтинга). Итого гросс-стоимость денег — ~17,3%.

( Читать дальше )

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (1,2 млрд р.,16,3% годовых). Задача на год – сохранить конкурентную доходность и низкую волатильность счетов

- 17 января 2024, 06:53

- |

Завершился 2023 год, 4 год, когда мы управляем активами. И первый, когда активы под управлением стали сколь-нибудь заметны. Сумма еще скромная, но в прошедшем году она перешагнула первый миллиард рублей и вполне уверенно пошла выше.

На 15 января доверительном управлении ИК Иволга Капитал находится 1,2 млрд р. Это 166 счетов средней суммой 7,2 млн р. Средняя доходность счета, находящегося под нашим управлением, вне зависимости от срока его ведения, 16,3% годовых (это доходность уже за вычетом нашей комиссии и НДФЛ, в расчете не участвуют счета, открытые позднее 31 июля 2023).

( Читать дальше )

Блог компании Иволга Капитал |Результаты ИК Иволга Капитал как организатора выпусков облигаций. За декабрь и год (портфель 19,8 млрд р., годовой доход 2 млрд р.)

- 03 января 2024, 06:46

- |

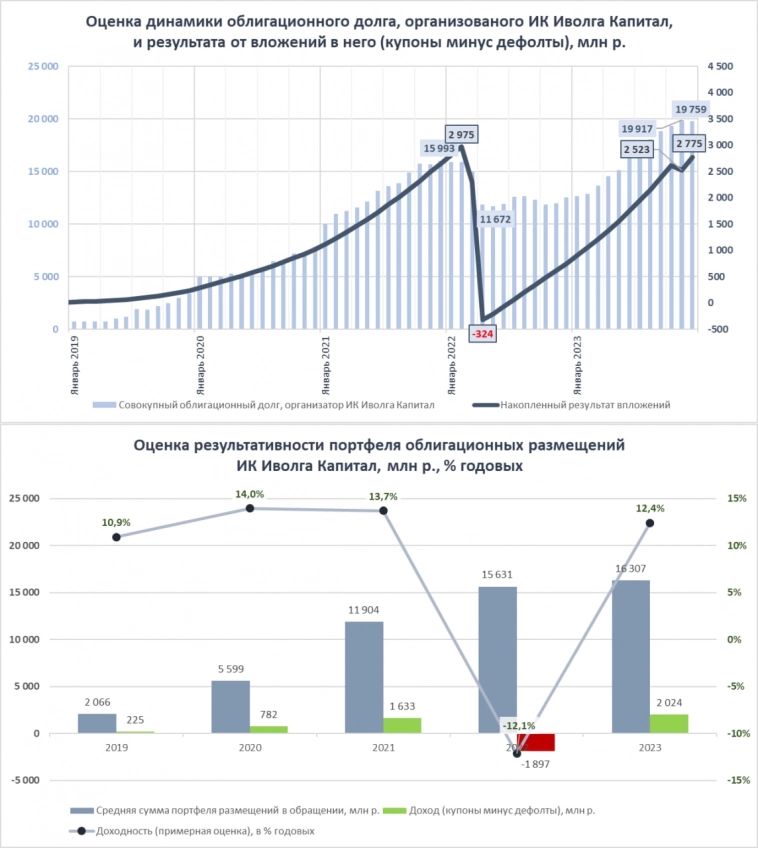

Наш портфель облигаций в обращении (сумма организованных ИК Иволга Капитал облигационных выпусков, еще не погашенных или не ушедших в дефолт) по итогам декабря чуть снизился в сравнении в ноябрем и завершил год на 19,8 млрд р. Прирост за год – 7,3 млрд р.

В декабре держатели организованных нами облигационных выпусков впервые получили более 250 млн р. накопленного и выплаченного купонного дохода за 1 месяц. Всего же их доход за ушедший год – 2,0 млрд р.

При этом в 2023 году в портфеле организованных нами облигаций произошла серия связанных дефолтов, общей суммой ~300 млн р. В дефолт ушел холдинг УК Голдман Групп и его дочерние компании, выпуски облигаций которых мы организовали еще в 2019 году.

В 2024 году наш портфель облигаций в обращении, по плану, должен увеличиться до 26-27 млрд р. и принести инвесторам доход около 3,5 млрд р. Если не произойдет крупных дефолтов. Распределение портфеля по эмитентам должно стать более диверсифицированным. В т.ч. из-за появления в нем новых имен.

( Читать дальше )

Блог компании Иволга Капитал |ЦФА против ВДО. Что выбрать эмитентам и инвесторам?

- 26 декабря 2023, 09:11

- |

В последнее время в СМИ все больше пишут о ЦФА как об убийце фондового рынка. Площадки обещают быстрые регистрации и низкие комиссии для эмитентов. С другой стороны, если сделка не клубная, пока что сложно собрать на нее даже несколько сотен миллионов рублей.

Во всех «за» и «против» ЦФА попробуем разобраться с Алевтиной Камельковой, основателем и управляющим партнером Findustrial Consulting Group. 27 декабря в 16:00 встретимся в прямом эфире PRObonds, чтобы обсудить:

— Чем друг от друга отличаются площадки?

— Сколько денег реально можно привлечь в бизнес?

— В каком случае лучше выбрать облигации, а в каком — ЦФА?

— Зачем ЦФА нужны инвестору?

Вопросы на эфир принимаются как до, так и во время прямой трансляции.

Присоединяйтесь, будет содержательно!

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Результаты и идеи нашего доверительного управления (1,07 млрд р., 15,3% годовых)

- 21 декабря 2023, 06:50

- |

Активы доверительного управления в ИК Иволга Капитал достигли 1,07 млрд р. (предыдущий срез, 27 ноября, 1,03 млрд р.). На нашем обслуживании 153 счета (на 27 ноября – 139). Средняя сумма счета 7 млн р.

Средняя доходность всех счетов ДУ, открытых не позднее 30 июня 2023 г., медленно опускается. Сейчас это 15,3% годовых, после вычета комиссий и в основном после вычета НДФЛ.

Распределение активов по стратегиям управления – на круговой диаграмме. Все стратегии ведутся в близком соответствии с нашими публичными портфелями.

( Читать дальше )

Блог компании Иволга Капитал |Проект 111: предпразничный эфир с эмитентом, для которого подарки — это основной бизнес

- 20 декабря 2023, 10:03

- |

20 декабря в 16:00 в прямом эфире встретимся с представителем компании с необычным названием «Проект 111». В предпраздничный сезон пообщаемся с эмитентом, для которого подарки — это основной бизнес 🎄:

— поговорим про сезонность бизнеса, что компании принёс 4 квартал 2023 года?

— обновим информацию по инвестиционной программе: текущее состояние и перспективы?

— обсудим как на компанию повлияла волатильность курса рубля в 2023 году?

— и, конечно, планы на будущий год, основные ожидания по бизнесу и присутствию на публичных рынках.

Ждем ваши вопросы эмитенту в комментариях

Трансляция пройдет на нескольких площадках одновременно. Подключайтесь

Youtube-канал PRObonds | Телеграм-канал PRObonds | Чат PRObonds LIVE

Блог компании Иволга Капитал |ВДО: есть ли основания покупать?

- 15 декабря 2023, 09:39

- |

ВДО: есть ли основания покупать? Елена Богданова и Марк Савиченко про ключевую ставку и изменения в портфеле Доверительного Управления в новом стриме PRObonds 15 декабря в 16.00:

— Четыре месяца без роста рынка, и как нас спасла денежная позиция?

— Какие сейчас справедливые доходности для ВДО?

— Обсудим сентимент рынка: что нам ждать в будущем?

Ждем ваши вопросы в комментариях, присоединяйтесь к прямому эфиру по ссылке

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Портфель размещений ИК Иволга Капитал (19,9 млрд р.). Ноябрь не без дефолта

- 06 декабря 2023, 06:54

- |

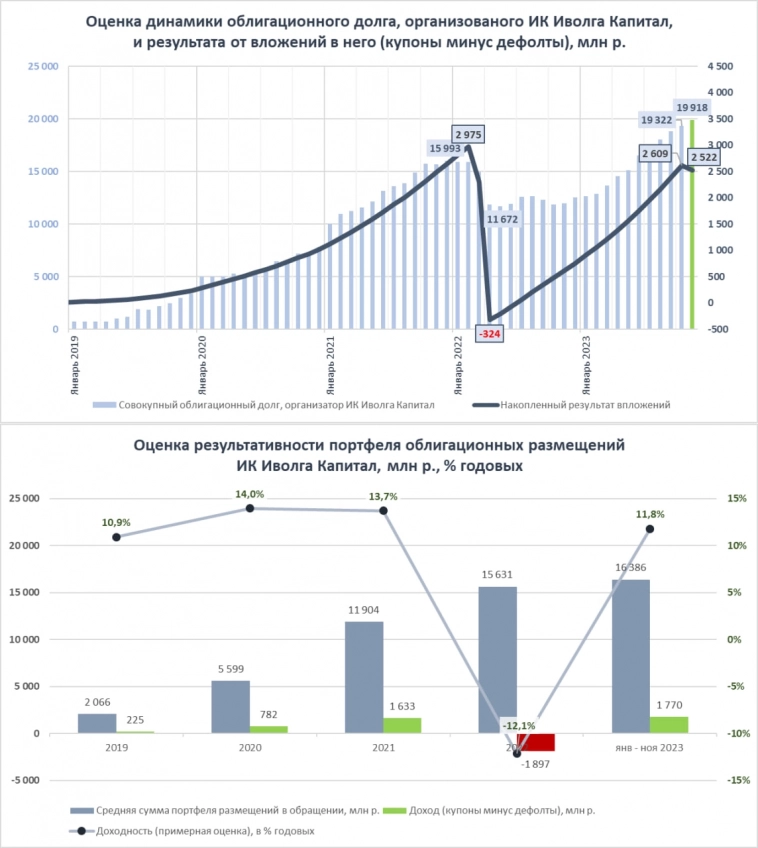

Уже полтора года мы ведем статистику суммы и результата всех организованных Иволгой облигационных выпусков.

Ноябрьское обновление. Портфель выпусков в обращении (всё, что мы организовали, оно еще не погасилось или не ушло в дефолт) в ноябре достиг 19,9 млрд р. (+0,6 млрд к октябрю).

Доход этого портфеля для держателей облигаций с января по ноябрь – 1,8 млрд р. Или, если поделить доход на среднюю величину портфеля, 11,8% годовых.

В прошлом году был минус, и более глубокий. Дефолтные потери от Обуви России и нефтетрейдера Калиты превысили годовой купонный доход от всех прочих организованны нами выпусков.

Этот ноябрь тоже с потерями. Дефолтники месяца – ТД Мясничий, ОбъединениеАгроЭлита, ИС петролеум, входящие в холдинг Голдман Групп. Совокупная сумма потерь для нашего портфеля размещений – 350 млн р. Итого результат ноября (купоны минус дефолты) -87 млн р. В октябре был плюс, 237 млн р. В декабре ожидается примерно +250 млн.

Какие риски впереди? Хоть дефолт Голдман Групп мы давно и считали наиболее вероятным в нашем портфеле размещений, на будущее это уже не важно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал